Пока массовой льготной ипотеки нет, а семейная — доступна не всем, девелоперы с банками запускают свои программы

С этого месяца в России недоступна массовая льготная ипотека, и даже продление семейной, ввиду ее ограничений, не решит проблему кардинально. «В июне застройщики выполнили план чуть ли не на 200%, а за полторы недели июля у многих сложилась негативная ситуация — клиентов в офисах практически нет». Так описывают спад продаж новостроек девелоперы. По их словам, они вынуждены создавать совместные программы с банками — по субсидированию ставок, рассрочкам и другие. Центробанк недоволен, но «без этого получим падение рынка либо остановку», говорят в отрасли.

В России продлили семейную ипотеку

Как себя чувствует ипотечный рынок без господдержки, участники рынка недвижимости обсудили накануне в Казани на деловом завтраке. Незадолго до его начала стало известно о продлении в России семейной ипотеки. Новость встретили с воодушевлением, но отметили — речь идет уже не о такой массовой поддержке семей, как прежде. Взять кредит по ставке не более 6% смогут родители детей в возрасте до 6 лет включительно, а также детей-инвалидов. Причем только на строительство частного дома. Купить квартиру можно лишь в малых городах с населением до 50 тысяч человек и регионах с низким объемом строительства или имеющих свои программы развития.

— Если посмотреть на количество детей в республике до 18 лет и соотнести с численностью до 6 лет, а это главное отличие от прежней программы, то семей с детьми более младшего возраста меньше примерно в 3-4 раза. Это следует учитывать, — заметила исполнительный директор компании «Ак Барс Дом» Айгуль Латыпова.

Лимит по кредиту по программе составит 12 млн рублей для Москвы, Санкт-Петербурга и их областей и 6 млн — для остальных регионов. Можно комбинировать льготный кредит с рыночными программами (за суммы сверх 6—12 млн возьмут проценты по рыночной ставке) — в этом случае кредиты ограничены 30 млн и 15 млн рублей в столичных и нестоличных регионах соответственно.

«При ставке в 21% ипотека и покупка жилья стали недоступными»

Семейной ипотекой сможет воспользоваться лишь ограниченная категория граждан. Поэтому, чтобы удержать рынок новостроек от падения, нужна альтернатива отмененным массовым льготным программам, говорят в отрасли.

— Мы пришли к тому, что ипотека стала жить по рыночным условиям. Сейчас ставки на уровне 21%, и говорить, что рынок чувствует себя хорошо, не приходится. Если сравнить ежемесячные платежи при льготных программах и нынешней ставке в 21%, суммы увеличились втрое. Заемщики, которые сейчас оформляют ипотеку, порядка 95% своего платежа выплачивают только в виде процентов банку. Поэтому я считаю такие ставки заградительными, при них ипотека и покупка жилья стали недоступными, — отметил директор по ипотечным продажам и внедрению финансовых инструментов ГК «А101» Рустам Азизов.

Столичный девелопер привел пример по Москве, где при стоимости квартиры в 12 млн рублей средний размер кредита составляет 10 млн. При нынешнем уровне рыночных ипотечных ставок 21—23% размер ежемесячного платежа превышает 180 тысяч рублей. «При этом на погашение самого тела кредита из этой суммы идет лишь 2,5—3 тысячи рублей, а остальное — на погашение процентов. Таким образом, размер переплаты за квартиру стоимостью 12 млн рублей за весь срок погашения кредита составляет более 33 млн рублей», — пояснил спикер.

На замену льготным программам от государства застройщики и банки предлагают свои: субсидирование ставок, рассрочки, комбоипотеку и так далее. В частности, взять ипотеку под 8% годовых можно и сейчас — ставку на несколько первых лет будет субсидировать застройщик. Конечно, квартира в этом случае обойдется дороже.

— В целом, наверное, нам нужно как-то перестроить мышление и стараться работать без госпрограмм. Понятно, что если сейчас полностью госпрограммы убрать, может вообще все встать, поэтому делают некие ограничения — теперь по семейной ипотеке просят, чтобы ребенку было до 6 лет и так далее. Но как-то же мы все работали до пандемии, все же получалось. Надо, чтобы получилось и сейчас, — призвал основатель ипотечного агрегатора Metr.Club Анатолий Норштейн.

«Размер итоговой переплаты хоть и важен, на этот показатель обращают меньше внимания»

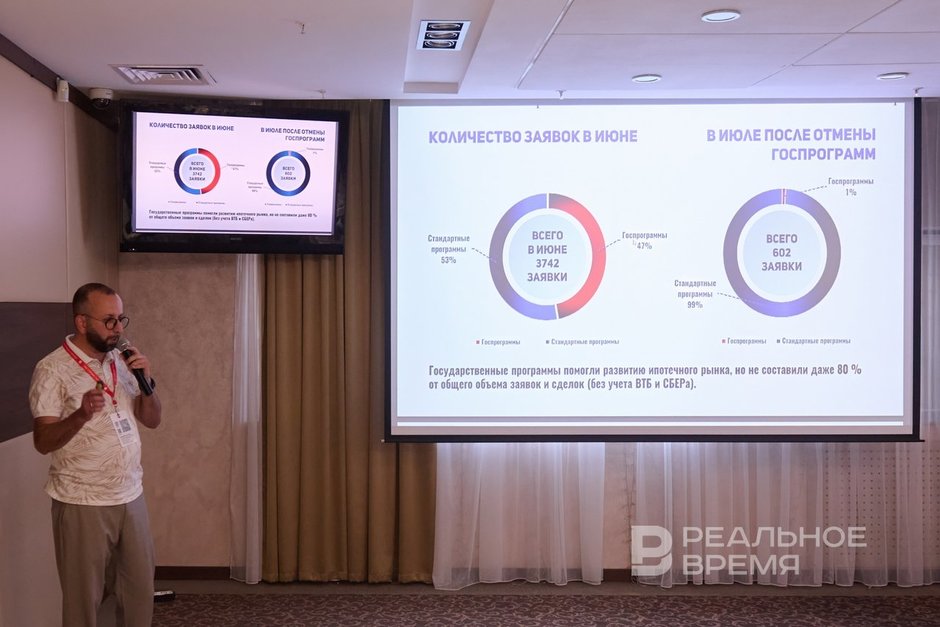

Как уже рассказывало «Реальное время», месяц назад эксперты предрекали рынку серьезный спад продаж на рынке первичной недвижимости — до 40%. Первые дни июля и отмены льготных программ частично подтвердили эти опасения.

— В июне застройщики выполнили план чуть ли не на 200%, а за полторы недели июля у многих сложилась негативная ситуация — клиентов в офисах практически нет, — заметил Рустам Азизов. — Поэтому банки и застройщики сейчас предлагают какие-то альтернативные варианты, чтобы снизить рыночную ставку хотя бы на короткий срок. Будем надеяться, что ключевая ставка в 2025—2026 годах будет снижаться и ипотеку с высокими ставками можно будет рефинансировать.

Центробанк пристально наблюдает за развитием ипотечного рынка и работой банков с девелоперами по созданию собственных программ покупки жилья. «Регулятор называет их схемами, мы все-таки называем способом покупки: для застройщика — способ реализации, для клиента — более-менее доступный способ покупки», — возражают девелоперы. В ЦБ высказывали недовольство, призывая кредитные организации и застройщиков лучше делать скидки клиентам. Но в отрасли заметили, что это не всегда возможно.

— Один из ключевых факторов при покупке недвижимости для заемщика — размер ежемесячного платежа, на который влияет процентная ставка. Ведь именно от этой суммы зависит, сможет ли покупатель оформить ипотеку при текущем уровне дохода. При более низкой ставке платеж становится более комфортным, и возможность взять ипотеку появляется у более широкого круга покупателей. А размер итоговой переплаты по кредиту хоть и важен для бюджета семьи в долгосрочной перспективе, но на этот показатель обращают меньше внимания, — пояснила Айгуль Латыпова.

В ЦБ работают над тем, чтобы создать и внедрить в России стандарт ипотечного кредитования. Однако пока его нет, нельзя перечеркнуть все попытки сохранить темпы развития ипотечного рынка, убеждены в отрасли: «Это неправильно, просто потому что никаких альтернатив и возможностей для развития рынка тогда не будет. Представьте, если бы не было сейчас тех же самых субсидированных ставок от застройщика. Давайте говорить честно: у нас ежемесячные платежи выросли в три раза по рыночной ставке, а реальные доходы населения после 1 июля не увеличились. О чем мы говорим тогда?!»

— Ипотека родилась в Древней Греции в VI веке до нашей эры, прожила 2 600 лет и после 1 июля точно не умрет, — был позитивно настроен начальник управления ипотечного кредитования Ак Барс Банка Аркадий Бочарников.

Спикер привел общие данные по выдаче ипотеки в России. В последнее время около 2 миллионов семей ежегодно улучшают свои жилищные условия за счет ипотечного кредитования. Соотношение задолженности по ипотеке, конечно, выросло, признал спикер, но при этом наши показатели все равно ниже, чем в других странах. У россиян задолженность 18 трлн рублей — это 11% от ВВП.

— Здесь у нас есть потенциал, можем еще в 4 раза увеличить выдачу ипотеки населению и экономика будет прекрасно себя чувствовать. Поэтому говорить о том, что после 1 июля ипотеки не будет, я бы не стал — поделился мнением Аркадий Бочарников.

В части обеспеченности жильем показатель достиг 29 кв. м на одного жителя России и идет прирост примерно по одному «квадрату» в год. До уровня других стран мы пока не дотягиваем, можно удваивать объем жилья, которым владеет население, добавил спикер. «Также следует учесть, что под этими 29 метрами подразумеваются «хрущевки» 1960-х, 1950-х годов, которые, безусловно, нужно обновлять».

«Застройщики сейчас в таких условиях — не мы определяем, сколько нам продавать»

Аркадий Бочарников считает, что с отменой льготных программ будут активно развиваться альтернативные — от банков и застройщиков. По его мнению, они будут особенно востребованы в эти годы.

— Запущена ипотека под 8% на ближайшее время, и это спасение. Впрочем, и она требует затрат со стороны застройщика. При таких рыночных ставках рынок вынуждает нас создавать совместные программы с банками. К сожалению, без этого можно получить падение либо стагнацию рынка. Условия, в которых находятся застройщики, не дают возможности устанавливать собственные темпы продаж, есть регламенты проектного финансирования. Поэтому и банки, и застройщики заинтересованы в разработке новых финансовых инструментов для увеличения доступности жилья, — подчеркнула Айгуль Латыпова.

В ближайший месяц все крупные игроки ипотечного рынка представят свои программы поддержки спроса на первичное жилье, считает Рустам Азизов: «Банки, как и девелоперы, также заинтересованы в сохранении темпов продаж жилья и, как следствие, выдачи ипотечных кредитов. У таких кредитов крайне низкий уровень просроченной задолженности — на уровне 0,02%. Кроме того, у ипотечных заемщиков довольно высокий показатель LTV, то есть готовности пользоваться другими банковскими услугами».

По мнению Анатолия Норштейна, рыночные ипотечные ставки не снизятся до приемлемых для большинства покупателей квартир значений до середины 2025 года. «Ипотечный рынок будет выживать за счет специальных совместных программ с застройщиками, а также программ, которые ранее не пользовались повышенным спросом», — считает эксперт.

Будущий спрос на жилье ближайших двух месяцев в значительной степени был реализован в июне, так что показатели продаж июля и даже августа будут нерелевантными, реальную ситуацию можно будет понять не раньше сентября, считают эксперты.

— До этого момента рынок может увидеть переход на адресную поддержку определенных категорий граждан (врачи, учителя, работники ключевых предприятий), что может более эффективно решать важные государственные задачи. Кроме того, представляется целесообразным распространить государственную поддержку ипотеки на молодые семьи, чтобы стимулировать молодых людей создавать семью и заводить детей в более раннем возрасте, — считает Рустам Азизов.

Одним из вариантов, по его мнению, может стать «Молодежная ипотека», которую можно распространить на молодых специалистов до 30 лет. Реализовать ее можно в рамках нового нацпроекта «Молодежь России». Максимальный срок кредитования по программе может быть увеличенным, вплоть до 50 лет, это поможет снизить размер ежемесячного платежа. Процентная ставка по программе, с учетом субсидии от государства, может составить не более 3%. При этом максимальную сумму кредита целесообразно установить на уровне 15 млн рублей для Москвы, Петербурга и их областей и на уровне 12 млн рублей — для остальных регионов.

Подписывайтесь на телеграм-канал, группу «ВКонтакте» и страницу в «Одноклассниках» «Реального времени». Ежедневные видео на Rutube, «Дзене» и Youtube.